前回記事ではUSDJPY日足ボリンジャーバンドシグナルについて最適化しました。シグナル以外の最適化によって資産曲線が滑らかになり、戦略はより良いものとなったと思います。

今回はUSDJPYドンチャンシグナルについて最適化を行い、シグナル以外の最適化のステップごとの結果を確認しながら効果を見ていきます。

最適化の順番は以下を参照してください。

固定幅の損切り:350を設定しました。

その他の損切りについては項目すべてを最適化してみましたが、特に効果はありませんでした。危険回避のための固定幅のみの設定となりました。

標準偏差によるストップ:標準偏差期間120、標準偏差倍率0.5を設定しました。

利食いに関してもパフォーマンスが大きく上がるものはありませんでしたが、標準偏差によるストップがわずかに結果が良くなっていたので採用しています。その他の項目は特筆すべき内容はありませんでした。

ATR上限フィルター:ATR期間120、ATR/価格パーセント1.0を設定しました。

ATR下限フィルター:ATR期間120、ATR/価格パーセント0.4を設定しました。

フィルターはその他効果があるものとして、標準偏差の上限下限フィルターも有効でした。今回はよりパフォーマンスが高かったATRフィルターとしています。

その他では曜日フィルターが効果がありましたが、取引回数が減るわりには、それほどパフォーマンスの向上が見られなかったため設定しませんでした。

実際に有効とした最適化項目は4項目となりました。4項目であれば、それほど多いほうではないのではないかと思います。

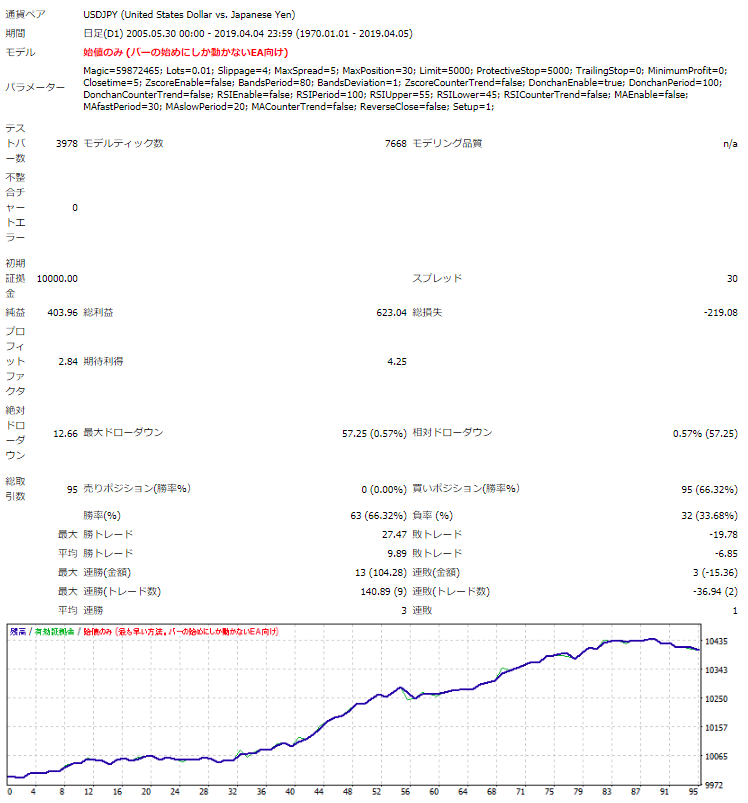

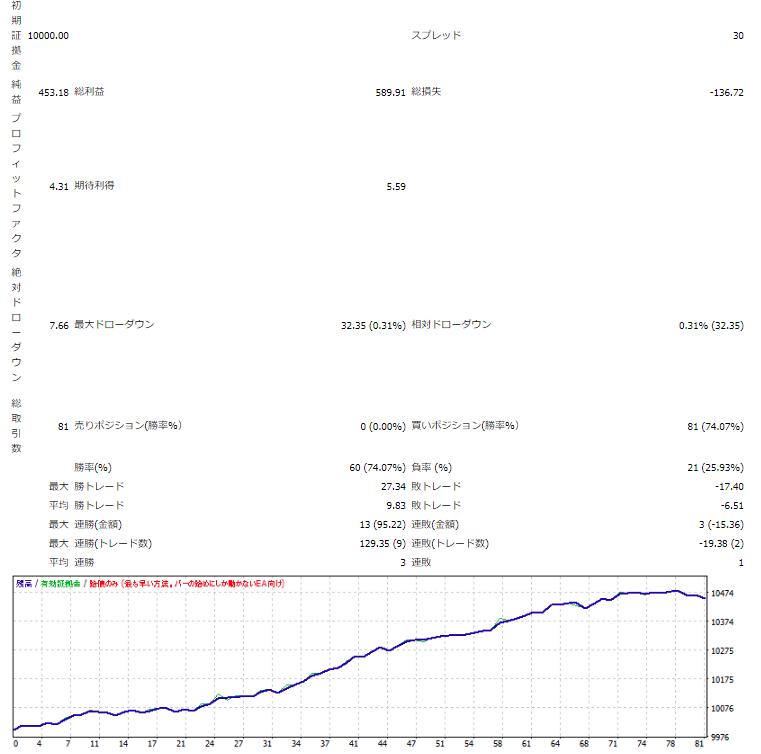

最適化前の資産曲線と、最適化後の資産曲線を比較します。

最適化前に比べるとより直線的になったことが分かります。損切り、利食い、フィルターによって損益、ドローダウンともに向上しました。

ちなみにUSDJPYRSIシグナルについては取引回数が50回となっており、これ以上取引回数を少なくするのは避けたいため、最適化は断念しました。

基本性能はシグナルによって決まっており、またポジション数の制限を30としており、発生したシグナルはすべて受け入れています。そのため、損切りや利食いによる手仕舞いによってシグナルが増えることはありません。

フィルターによってシグナルが増えることもありませんので取引をカットするのみのパラメータになります。

シグナル以外の最適化では、シグナルをカットするのみとなり、EAの特性を変えることはありません。そのため「こじつけ」にはなりにくい方法だと思います。